Autor: Bodo Private Vermögensverwaltung KG, Robert Leisner

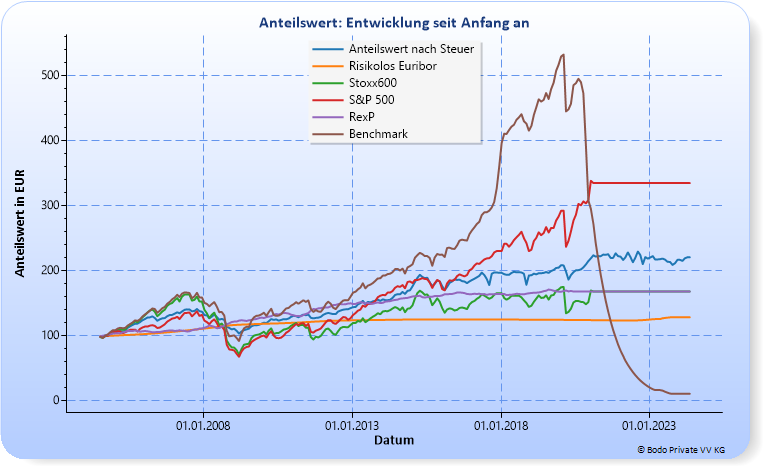

Die folgenden Betrachtungen beziehen sich jeweils auf die jährliche Rendite des Portfolios unter Berücksichtigung von Mittelzuflüssen- und Mittelabflüssen. Der Anteilswert sowie die Performance des Portfolios sind jeweils nach Steuern. Die Vergleichsindizes sind jeweils vor Steuer. Ein Ausweis der Performance des Portfolios ist aus technischen Gründen leider nicht möglich.

Eine Benchmark dient als Vergleichsmaßstab für die Wertentwicklung eines Portfolios. Bei der Definition einer Benchmark sind verschiedene Aspekte zu berücksichtigen. So sollte die Benchmark alle Erträge enthalten, also aus Performance-Indizes zusammengesetzt sein, die z.B. Ausschüttungen und Kursgewinne beinhalten. Eine Benchmark sollte keine steuerlichen Aspekte des einzelnen Anlegers berücksichtigen, die Wertentwicklung sollte damit also brutto vor Steuern ausgewiesen werden.

Die Daten einer Benchmark sollten verfügbar sein. Das stellt sich im eher privaten Bereich als eine deutliche Einschränkung heraus. Zahlreiche Daten von qualitativ hochwertigen Indizes sind nur käuflich erwerblich. Dabei werden teilweise doch nennenswerte Beträge aufgerufen. Aus diesem Grund haben wir versucht, eine Benchmark zu definieren, deren Daten öffentlich verfügbar sind. Dabei müssen gewisse Kompromisse eingegangen werden, die uns jedoch im Gesamtbild als vertretbar erscheinen.

| Anlageklasse | Benchmarkbestandteil | Anteil% | Bemerkung |

|---|---|---|---|

| Aktien | DJ STOXX 600 | 50,00 | Akien Europa |

| S&P500 | 30,00 | Aktien USA | |

| Nikkei 225 | 20,00 | Akien Japan | |

| Renten | REXP | 100,00 | Deutsches Staatsanleihen |

| Liquidität | Euribor | 100,00 | Euribor |

| Alternative Investments | DJ STOXX 600 | 50,00 | Akien Europa |

| S&P500 | 30,00 | Aktien USA | |

| Nikkei 225 | 20,00 | Aktien Japan | |

| Immobilien | NASDAQ Eurozone Real Estate Index | 100,00 | Immobilien Europa |

| Gold | Gold Bundesbank | 100,00 | Gold Bundesbank |

| Unternehmerische Beteiligungen | S&P500 | 50,00 | Aktien USA |

| DJ STOXX 600 | 50,00 | Akien Europa |

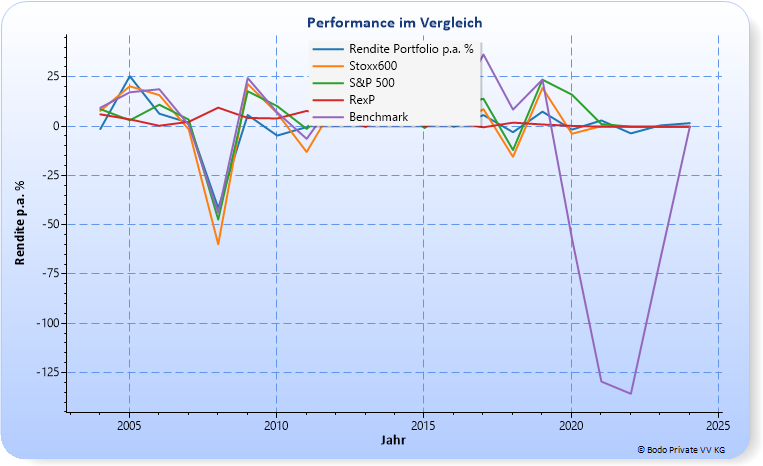

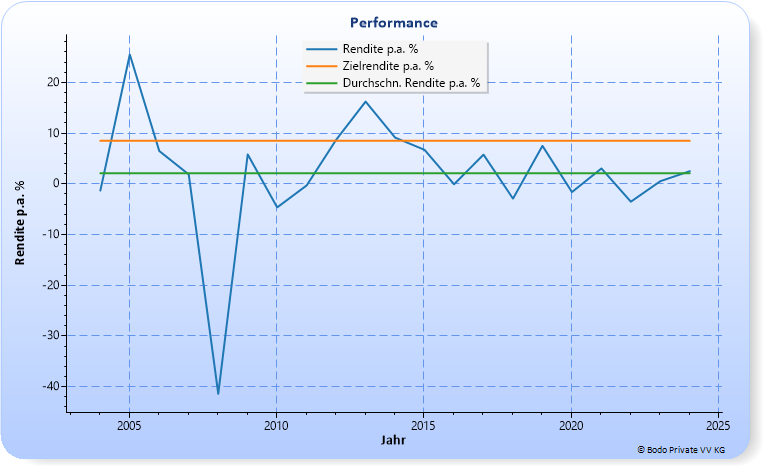

| Jahr | Rendite Portfolio p.a. % | Stoxx600 | S&P 500 | RexP | Benchmark |

|---|---|---|---|---|---|

| 2004 | -1,20 | 8,02 | 8,92 | 6,25 | 9,60 |

| 2005 | 25,63 | 20,51 | 3,25 | 3,72 | 17,44 |

| 2006 | 6,60 | 16,02 | 11,14 | 0,48 | 18,98 |

| 2007 | 1,97 | -1,42 | 3,59 | 2,46 | 0,85 |

| 2008 | -41,27 | -59,63 | -47,14 | 9,65 | -43,64 |

| 2009 | 5,94 | 21,65 | 17,96 | 4,44 | 24,66 |

| 2010 | -4,52 | 6,81 | 10,44 | 4,16 | 7,21 |

| 2011 | -0,19 | -12,83 | -1,13 | 8,01 | -6,15 |

| 2012 | 8,81 | 12,37 | 11,04 | 4,60 | 14,57 |

| 2013 | 16,35 | 14,02 | 23,42 | -0,01 | 16,99 |

| 2014 | 9,25 | 5,00 | 11,68 | 6,86 | 7,02 |

| 2015 | 6,83 | 7,09 | -0,70 | 0,38 | 12,21 |

| 2016 | 0,03 | 0,71 | 10,65 | 2,13 | 9,82 |

| 2017 | 5,89 | 8,85 | 14,15 | -0,29 | 36,61 |

| 2018 | -2,79 | -15,30 | -11,84 | 2,06 | 8,66 |

| 2019 | 7,61 | 19,64 | 23,82 | 1,13 | 23,86 |

| 2020 | -1,50 | -3,60 | 16,26 | 0,41 | -56,61 |

| 2021 | 3,16 | 0,32 | 1,35 | -129,26 | |

| 2022 | -3,39 | -135,45 | |||

| 2023 | 0,65 | -67,08 | |||

| 2024 | 0,60 | ||||

| 2025 | 2,79 | ||||

| 2026 | 19,05 |

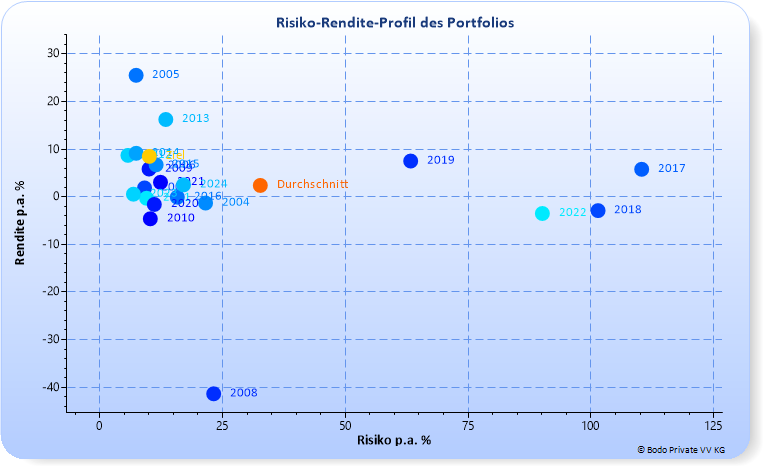

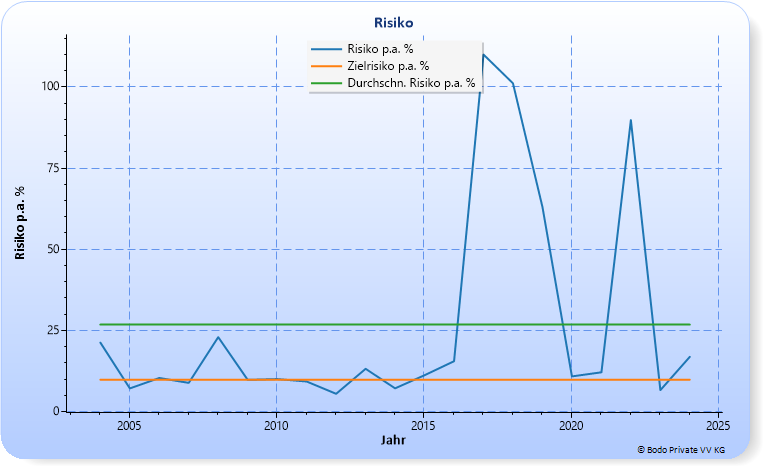

| Jahr | Rendite p.a. % | Risiko p.a. % |

|---|---|---|

| 2004 | -1,20 | 21,44 |

| 2005 | 25,63 | 7,31 |

| 2006 | 6,60 | 10,52 |

| 2007 | 1,97 | 9,02 |

| 2008 | -41,27 | 23,10 |

| 2009 | 5,94 | 9,94 |

| 2010 | -4,52 | 10,19 |

| 2011 | -0,19 | 9,43 |

| 2012 | 8,81 | 5,65 |

| 2013 | 16,35 | 13,35 |

| 2014 | 9,25 | 7,33 |

| 2015 | 6,83 | 11,38 |

| 2016 | 0,03 | 15,70 |

| 2017 | 5,89 | 110,20 |

| 2018 | -2,79 | 101,32 |

| 2019 | 7,61 | 63,19 |

| 2020 | -1,50 | 11,01 |

| 2021 | 3,16 | 12,28 |

| 2022 | -3,39 | 89,98 |

| 2023 | 0,65 | 6,77 |

| 2024 | 0,60 | 63,06 |

| 2025 | 2,79 | 5,09 |

| 2026 | 19,05 | 4,16 |

Die extrem schlechte Performance des Portfolios in 2008 ist der Finanzkrise geschuldet. Dem Buy-and-hold-Gedanken folgenden wurden hier keine Anpassungen im Depot vorgenommen. Mittelzuflüsse wurden in die am meisten gefallenen Anlageklassen investiert. Das hat sich in den folgenden Jahren positiv auf das Portfolio ausgewirkt.

Die relativ hohe Volatilität in 2004 ist dem schrittweisen Portfolioaufbau geschuldet. Die noch unzureichende Diversifikation hat zu einer hohen Streuung der Gesamtrendite in diesem Jahr geführt.

Die relativ hohe Volatilität in 2008 ist der Finanzkrise in diesem Jahr geschuldet.